節税効果が高いとされる生前贈与ですが

「現金手渡しなら、記録が残らないから贈与税の申告がいらないのでは?」と考える方もいらっしゃるのではないでしょうか。

ですが、実際には現金の贈与は発覚する可能性が非常に高いので、注意が必要です。

国税局には、個人の金銭データを自由に閲覧する権限が与えられています。

怪しいと思ったら、徹底してお金の流れを追跡調査できるのです。

被相続人(亡くなった人)の口座だけでなく、相続人の口座まで調査することが可能です。銀行から預金を引き出した記録や、給料・利益の記録も調べられるので、贈与したときには指摘されなくても相続時に発覚する可能性が非常に高いのです。

つまり、贈与税の申告漏れ、脱税行為は≪ほぼ税務署に発覚する≫と考えた方が良いでしょう。

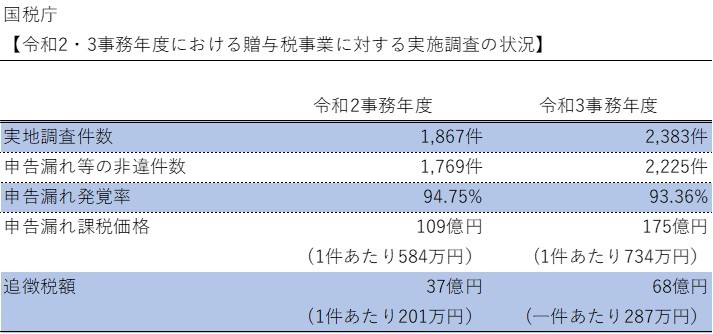

☝このように、いったん税務署が目を付けて調査をすれば、90%以上の確率で非違(申告漏れなどの税法違反)があった事実が発覚します。脱税の時効は原則発生後6年間あり、相続発生後も随時チェックされているので、実際の発覚率はもう少し高くなります。

税法違反が発覚した場合、罰金を含む納税請求≪追徴課税≫が強制的に行われます。

たとえ隠すつもりがなかったとしても、免除されることはありません。かなり重い懲罰が課せられます。

贈与税は相続税を補完するための税金であるため、税務署では相続が完了するまで財産の流れを深堀りして調査します。

実際には、≪税務署が相続の事実を確認した時点で、亡くなった被相続人と相続人の財産を過去に遡って徹底的に調査≫し、生前に贈与がなかったかどうかを確認します。

〚例えば...〛

生前に被相続人の口座からまとまったお金が出金された形跡がある場合、【出金されたお金はどこへ行ったのか】を調査され、未申告の贈与が発覚する、というケースがあるのです。

毎年の確定申告で提出される【源泉徴収票・報酬の請求書・契約金や賞金・料金等の支払い調書】などの法定調書をチェックします。サラリーマンの副業やアルバイト収入の申告漏れをチェックする作業ですが、この時に贈与の有無も発覚します。

不動産の贈与では、基本的に登記名義が変更されます。この時に贈与税が適正に申告されていなければ、追徴課税の対象になります。

【収入に対してあまりにも出費の額が大きい】【高額なぜいたく品の購入が目立つ】といった場合、他人からの贈与が疑われます。贈与された人が〚贈与されたお金〛で高価なものを購入していた場合には、税務署から【お尋ね】が届き、資金源はどこなのかとくまなく調査されます。

実際に生前贈与をして納税していないことが発覚したら、どうなるのでしょうか?

脱税が発覚したときは、多額の税金が加算されます。罰金の要素が強い税です。また、悪意があるとされた場合には、懲役刑となってしまうこともあります。

”うっかり忘れていた”は通用しません‼

計画的に納税、申告を行いましょう。

納税期限を過ぎると、【延滞税】が加算されます。

延滞税は申告をしている場合でも、期日までに納税していなければ課税されます。

納付が定められた期限に遅れると、法定納期限の翌日から完納する日まで日数に応じて延滞税が課せられます。

贈与税の申告が必要な贈与を受けたにも関わらず、申告期限までに申告をしなかった場合は【無申告加算税】が課税される可能性があります。

無申告加算税は延滞税もプラスされて、ペナルティの税率が高くなります。

申告はしていたものの、申告額が少なかった場合に、追加で納めることになった税金に課税されるのが【過少申告加算税】です。

※税務署の調査をうける前に自ら修正申告をすれば、過少申告加算税は課せられません。

※令和5年分以降は、税務調査等で帳簿の掲示または提出等をしなかった場合や、売上金額の帳簿への記載が不足している場合は、その内容に応じた金額が加算されます。

【帳簿への売上金額の記載内容】

※確定申告期限後の申告は、無申告加算税が加算されることがあります。

※税務調査の事前通知を受けるまでに自主的に申告すれば、加算されません。

(平成28年までは、通知を受けた後でも税務調査を受ける前までであれば過少申告加算税は課税されませんでした。)

故意に脱税をすると、加算税の中で最も重い【重加算税】の対象になります。

無申告や過少申告、過去5年以内に前歴があるかによって税率が決まります。

重加算税は特に税率が高く、延滞税もプラスされます。特に悪質だと判断されてしまうと、刑事罰が科せられるケースもあります。

現金で生前贈与をする場合の方法として、【暦年贈与】があります。

【暦年贈与】とは、年間110万円までであれば申告や納税は必要なく、非課税で贈与できる仕組みです。

しかし、暦年贈与で年間110万円の贈与を行う場合であっても、脱税を疑われない為に記録を残すことが大切です。

多額の現金を何年かに分けて贈与する【連年贈与】と判断されてしまった場合、贈与された総額に贈与額が課せられてしまいます。

【無申告加算税】や【過少申告加算税】【重加算税】は、贈与の金額が大きければ大きいほど高くなってしまいます。

暦年贈与を含め、非課税で多額の贈与が可能な制度もありますので、贈与に関する仕組みを正確に理解したうえで、脱税のリスクを冒すことなく正しい手続きと贈与申告を行いましょう。

株式会社BLOOMでは各分野に精通した士業の先生方を無料でご紹介しています。

まずはお気軽にご相談ください。