しかも、非課税枠内であれば無税で財産を相続させることができます。

これほど大きな節税効果を見過ごすのは損かもしれません。

☆長期にわたる同一人物への贈与は、場合によっては非課税にならないという話があります☆

もし、はじめからひとりに1100万円を10年に分割して贈与する計画があって、それを示す事実があれば税務署は連年贈与(定期贈与)とみなして課税するでしょう。

*ちなみに非課税枠内の贈与を暦年贈与といって、暦年贈与であれば毎年の贈与も非課税になります。

また、毎年同じ時期に同額の贈与を繰り返す行為も連年贈与とされる可能性があります。

暦年贈与と認めてもらうために、贈与するタイミングや金額を年度ごとで工夫するか、年ごとに贈与契約を交わすなど対策を講じると贈与トラブルが回避できます。

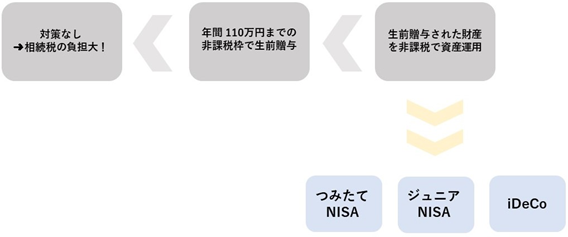

暦年贈与で毎年110万円の相続をした人は、そのお金(一部でもOK)を資産運用で増やし、自分たちの老後資金に役立ててはいかがでしょう。

節税効果が高く、かつ確実に資産を積み上げられるローリスク・ローリターンの「つみたてNISA」や「iDeCo」がおすすめです。

☆NISA(ニーサ)とは小額投資非課税制度のことで、株式や株式投資信託などで得た利益が非課税になるものです☆

NISAには大きく分けて「つみたてNISA」と「一般NISA」があり、どちらも満20歳以上でないと利用できません。

このうち、投資初心者や相続対策での贈与の場合におすすめしたいのはつみたてNISA。

投資できる上限額は1年に40万円までと少ないものの、非課税で保有できる期間が20年と長いので安心です。

一般NISAは1年に120万円まで投資できるメリットはありますが、非課税期間が5年と短い点に注意が必要です。

相続財産を託したい相手は成人ばかりとは限りませんね。

例えば、かわいいお孫さんに贈与した財産を運用する場合に使えるのが、ジュニアNISAです。

0から19歳、つまり未成年者が作れるNISA口座のことで、かつては18歳になるまで引き出せない(引き出す場合は課税されてしまう)という制約がありました。

法改正により、2024年からは18歳以下の段階でも非課税で払い出せることになったので、私立中学、高校の費用に充てるといった使い方も可能になりました。

なお、ジュニアNISAの投資上限額は年間80万円です。

☆iDeCo(イデコ)の正式名称は個人型確定拠出年金☆

公的年金や退職金だけでは老後の生活が不安だという場合に、個人の判断で加入する年金のことです。

20歳以上60歳未満なら加入可能で(企業型確定拠出年金に加入していると制限がある場合も)、運用益や受け取る年金または一時金が課税されなくて済むというメリットがあります。

このiDeCoに加入し、生前贈与された財産を掛け金とすることで、やはり税金の負担を抑えて資産運用することができるのです。

残されたご家族から、将来にわたって感謝される方法といえますね。

ご紹介した方法のうち、どれを選ぶかは生前贈与を受ける人の年齢やいつその財産の払い戻しを受けたいかなど、それぞれの事情によって判断しましょう。

お得さのイメージは以下のようになります。

先祖から受け継いだり苦労して築き上げたりした財産は、税金に持っていかれることなく子や孫に残したいと思うのが当然です。

生前贈与を活用することに加え、贈与後も非課税で運用することでさらに資産を盤石にできますよ。

株式会社BLOOMでは各分野に精通した士業の先生方を無料でご紹介しています。

まずはお気軽にご相談ください。