贈与税では通常「暦年課税」が適用されて、年間の贈与額が110万円を超えると贈与税がかかります。

しかし、手続きをして「相続時精算課税」にすると、贈与した財産のうち2,500万円までは贈与税がかかりません。

ただし、相続時精算課税制度を利用すると、相続税が増える場合があるので注意が必要です。

相続時精算課税制度と暦年課税、どちらが良いのかはケースによって異なります。

相続時精算課税制度を利用するには税務署で手続きが必要です。手続きをして以降は暦年課税に戻せなくなり、次のような形で税金(贈与税・相続税)が計算されます。

・ 贈与した財産のうち2,500万円まで贈与税がかからないが相続税の課税対象になる

・ 贈与額のうち2,500万円を超えた分には税率20%で贈与税がかかる

相続時精算課税制度とは、60歳以上の親から20歳以上の子や孫への贈与について2500万円までは贈与税がかかりません。つまり非課税ということです。

親世代から子や孫世代への生前贈与を行いやすくし、子世代に消費をしてもらうことにより景気の活性化をしようという目的があります。

そして、贈与した人が亡くなり相続が開始された際に、この制度を使って贈与を受けた金額については、例え何年前の贈与であっても相続財産に含めて相続税を計算するというものです。

ということは、相続時精算課税制度は将来的に相続を受けると仮定される分を、現在利用するための前借りのようなものです。

また、制度を利用するには一定の条件を満たさなければいけません。

例えば次のような条件を満たす必要があるので、相続時精算課税制度は基本的に親族間での贈与で使う制度です。

・贈与した人が、贈与した年の1月1日に60歳以上の父母または祖父母である

・贈与を受けたのが子や孫で、贈与を受けた年の1月1日に20歳以上である

〈ケース①〉

親が子に1,000万円を贈与・3,000万円を相続するケースで、通常の暦年課税の場合と相続時精算課税を適用した場合の税額を比較してみましょう。

なお親は60歳以上、子は20歳以上とし、法定相続人は、子1人とします。

相続時の基礎控除(3,000万円+(600万円×法定相続人の数))は3,600万円

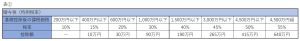

この場合は下記表(表①)から税率30%(特例税率)・控除額90万円で贈与税額は次のように計算できます。

贈与時

贈与税額=(1,000万円 ‐ 基礎控除額110万円)× 30% ー 控除額90万円 = 177万円

相続時

相続額3,000万円 < 基礎控除額3,600万円 であるため、この場合の相続時の課税はありません。

相続時精算課税で非課税になるのは2,500万円以下なので、贈与財産1,000万円に贈与税はかかりません。

ただ、あくまで相続税の課税対象にはなるので、税金が課税されるタイミングを贈与時から相続時に先送りしているだけとも言えます。

相続時

相続課税価格=(3,000万円+1,000万円)- 3,600万円(基礎控除額)=400万円

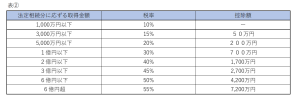

相続税額=400万円 × 10%(表②)=40万円

上記のケースの場合は相続時精算課税を利用した方が税金が137万円も節約できることが分かります。

遺産が多くあり、相続税の税率が高くなる場合には注意が必要です。

残された遺産が多い場合、相続時精算課税を適用した財産1,000万円にも相続税の高い税率が適用されてしまうので、暦年課税で税率30%のほうが良いことになります。(下の表(表②)は取得金額に対する相続税率と控除額です)

〈ケース②〉

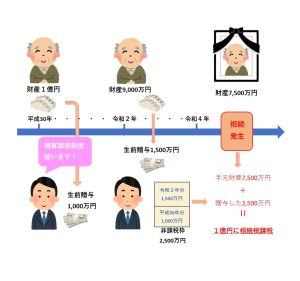

財産が1億円ある親からの贈与(1,000万円、1500万円)・相続(7,500万円)する場合はどうなるでしょう。

法定相続人は 子1人とします。

相続時の基礎控除(3,000万円+(600万円×法定相続人の数))は3,600万円

生前贈与 (上記表(表①)の贈与税率・控除額で算出しています)

贈与税額 =(1,000万円 ‐ 基礎控除額110万円)×30% - 控除額90万円 = 177万円

贈与税額 =(1,500万円 ‐ 基礎控除額110万円)×40% ー 控除額190万円 =366万円

相続時 (表②で算出しています)

相続税額= (7,500万円 ー3,600万円)× 20% ー 200万円(表②控除額) = 580万円

合計 177万円 + 366万円 + 580万円 = 1,123万円

早い時期に財産を贈与できる

通常であれば相続によって子どもに渡る財産が、生前の贈与により子どもが必要としたタイミングで活用できることです。

値上がりの確実な資産がある

たとえば親が所有している土地が評価額の上がる可能性のある土地だとします。評価額が上がる前に贈与し、予想通りに評価額が上がり相続が発生しても元の評価額で計算されます。

収益物件がある

アパートなどの収益物件の場合、相続時精算課税制度を使うことで子どもが親の生前に贈与しておくと、家賃収入は子どものものになります。

相続の放棄が出来る

相続時精算課税制度を利用しても相続の放棄ができる

暦年課税制度には戻ることができない

1度でも相続時精算課税制度を使うと、暦年課税制度(年間110万円までの贈与税が非課税)には2度と戻ることはできません。

小規模宅地の特例が使えない

一定の条件を満たす土地を相続した場合に最大80%減額される、小規模宅地の特例が使えません。

相続税は発生する

贈与した財産も相続財産をとして加算されるので、相続税が減らせても税金の支払いはなくなりません。

一定の条件を満たすご家族が居住用や事業用の土地を相続すると、土地の価格を50%または80%減額してから相続税を計算する「小規模宅地等の特例」という制度を使えます。

しかし、相続時精算課税を使って生前に贈与した土地には、この小規模宅地等の特例制度が使えません。

土地の価格にそのまま相続税がかかり、税負担が重くなることがあります。

一方で、相続時精算課税を適用して生前に贈与した財産は、贈与した時の価格で相続税が計算される点もポイントです。

何らかの理由で地価が今後大幅に上昇しそうな土地であれば、相続時精算課税を使うメリットが大きくなります。

上昇後の価格ではなく、上昇前の価格で相続税が計算できて、相続税額が低く抑えられる可能性があるからです。

ただ、相続時精算課税制度も含めてどの制度を使うのが一番良いのか、判断するのは簡単ではありません。

まずは税理士に相談して、贈与税や相続税の税額をシュミレーションしてもらいましょう。

料金がどれだけ安くなるのか明確になって、相続対策を立てやすくなります。

株式会社BLOOMでは各分野に精通した士業の先生方を無料でご紹介しています。

まずはお気軽にご相談ください。